www.moneyweekly.com.cn

2023-08-01

张锦程

资金不够,想开酒店怎么办?

先给品牌授权,再协助你向银行贷款,甚至还能直接提供借款。

近日,广西东呈酒店管理集团股份有限公司(以下简称“东呈集团”)给深交所的IPO问询函回复中,就向公众展示了酒店特许经营的合作方式以及如何为加盟酒店提供融资服务等事宜。

不过,在IPO之前,东呈集团却主动终止了协助加盟酒店从银行贷款、为加盟酒店提供担保或向加盟酒店及其关联方直接借款等行为,并把相关公司及剩下的债权转让给了无关联第三方公司,不再为加盟酒店提供融资服务。

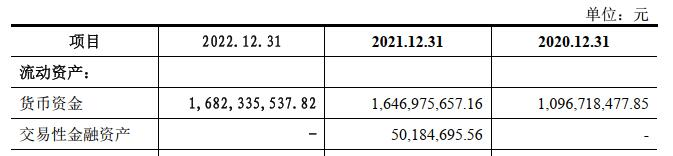

募资用途显示,东呈集团本次IPO拟募资8.83亿元,而在2020年至2022年(以下简称“报告期内”),东呈集团每年的货币资金都在10亿元以上,2022年末更是高达16.82亿元。“不差钱”的东呈集团为什么要IPO?引发公众关注。

前中学老师干出一个IPO

据IPO问询函的回复文件披露,东呈集团的实际控制人程新华,1992年毕业于湖北农学院(现“长江大学”)农教系,曾于1992年7月至1994年7月在湖北咸宁温泉中学先后担任教师、校团委书记的工作。

1994年,程新华从学校离职,变身为“打工人”,负责协和集团广西区域的市场开拓,就此与广西结缘。1996年,程新华开始创业,并在2003年通过一个改造南宁某招待所的机会进入住宿业。

2007年,程新华创立东呈集团,初期主要用于运营管理其开办的酒店。2012年,东呈集团旗下品牌酒店数量超过100家,具备输出酒店品牌、标准、制度和管理的能力,加盟酒店数量规模不断增长。2013年,东呈集团将其总部从南宁迁往广州,开始全国布局。

招股书显示,截至2022年末,东呈集团共有已开业直营酒店2家,已开业加盟酒店2327家,加盟酒店在其酒店总数中的占比高达99.91%;此外还有已签约待开业加盟酒店941家。东呈集团的商业模式也从早期的运营自家酒店变成了酒店特许经营商。

东呈集团在招股书中表示,公司在酒店特许经营领域持续深耕,已建立覆盖经济型、中档、中高档和高档等各档次的14个自主酒店品牌矩阵,具备较强的品牌知名度和市场影响力。

IPO前转让债权与借款业务

2003年至2023年,东呈集团从发轫到IPO,刚好走过20年时间。实际控制人程新华在东呈集团发展过程中起到了关键的作用,被深交所关注。问询函第一个问题,深交所要求东呈集团对实际控制人相关业务具体说明。

据问询函回复文件披露,除了提供品牌授权,东呈集团的实际控制人还通过设立广州大呈互联网金融信息服务有限公司(以下简称“大呈公司”)协助加盟酒店或其股东获得银行贷款、给加盟酒店担保,甚至提供借款,上述行为均要收取相应的服务费或利息。

财务数据显示,2019年至2021年之间,实际控制人向加盟酒店或其股东提供借款合计4.26亿元。深交所要求东呈集团说明大呈公司向加盟酒店收取银行贷款咨询服务费的原因及合理性,相关事项的合法合规性,是否实质上通过实际控制人的借款、担保及融资服务促进东呈集团业绩增长。

不过,东呈集团的实际控制人已于2021年6月将大呈公司转让给南宁市宾阳城建集团有限公司(以下简称“宾阳城建”),2021年11月又将4.26亿元借款的债权(1.92亿元)转让给了广州市华利商务管理有限公司(以下简称“广州华利”)。

东呈集团回复深交所表示,宾阳城建与广州华利均为公司的无关联第三方,转让后的大呈公司仍为公司加盟酒店及其关联方提供银行贷款融资咨询服务。

东呈集团认为,向加盟酒店投资人提供贷款或协助加盟酒店投资人对接金融服务机构取得贷款的行为符合行业惯例,并列举了锦江酒店(600754.SH)、首旅酒店(600258.SH)、华住集团(01107. HK)等已上市同行的案例。

《理财周刊-财事汇》就“转让大呈公司是否基于IPO合规的考虑”等问题向东呈集团发去采访函,截至发稿,未获回复。

若未按时IPO或面临股权回购压力

募资用途显示,东呈集团本次IPO拟募资8.83亿元,其中5.35亿元用于市场扩张及品牌价值提升建设项目,3.48亿元用于酒店管理数智化升级建设项目。东呈集团在招股书中表示,本次募集资金投资项目的实施,有利于进一步提升公司的核心竞争力和盈利能力。

实际上,过去三年,虽受疫情影响,东呈集团的盈利能力还算不错。

招股书显示,报告期内,东呈集团的营收分别为8.19亿元、10.43亿元和9.54亿元;各期归母净利润分别为1.21亿元、1.03亿元和1.41亿元。特别是2022年,东呈集团在营收同比下降8.53%的情况下,净利润却能保持36.89%的增长。

另一方面,东呈集团的现金流充足,根本“不差钱”。

财务数据显示,报告期内,东呈集团的货币资金及交易性金融资产分别为10.97亿元、16.97亿元和16.82亿元。2022年度,东呈集团的交易性金融资产为0,但年末账上货币资金仍高达16.82亿元。

(东呈集团现金充足 来源:招股书)

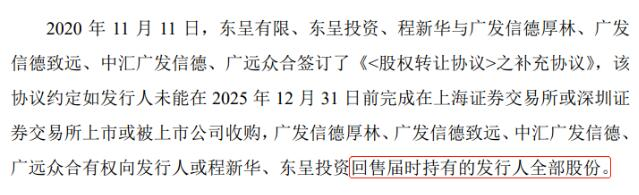

“不差钱”也要上市,东呈集团的压力或许来自于对赌。

根据对赌协议,东呈集团若未能在2025年12月31日前完成在上交所或深交所或被上市公司收购,投资人有权向东呈集团或程新华(实际控制人)、东呈投资(大股东)回售投资人持有东呈集团的全部股份。

(对赌协议截图 来源:招股书)

企查查股权关系显示,东呈集团IPO前的股东主要分为三方,分别是:东呈投资(实际控制人平台)、南宁君合(员工持股平台)和外部投资者,三方持股比例分别为67.95%、3.37%和28.68%。

招股书显示,东呈集团IPO前共吸引了北京酷讯互动、深圳龙珠、易简鸿昌等14家外部投资机构,这14家机构合计持有东呈集团25.27%的股份。通过简单计算可看出,外部投资机构所持股权在东呈集团所有外部投资中的占比达88%(25.27%/28.68%)。

市场有分析据此认为,如果未能在约定时间前完成IPO,东呈集团或将面临股权回购的压力。“重压之下”的东呈集团最终能否成功IPO,《理财周刊-财事汇》也将持续保持关注。(财事汇 张锦程 免责声明:文章表述的意见不构成任何投资建议,投资者据此操作,风险自担。主编联系:gefanmei@moneyweekly.com.cn。商务合作:public@moneyweekly.com.cn))